Hi ha un fenomen recent que acapara titulars en el món de la tecnologia i de l’economia: les criptomonedes. Es tracta de monedes digitals, com el Bitcoin, que prometen un ús lliure dels diners sense el control de governs, bancs i empreses. En la primera part d’aquesta sèrie explicàvem els detalls de la tecnologia, així com les seves limitacions. En aquesta segona part, analitzarem les criptomonedes des d’un punt de vista econòmic i polític.

Hi ha un fenomen recent que acapara titulars en el món de la tecnologia i de l’economia: les criptomonedes. Es tracta de monedes digitals, com el Bitcoin, que prometen un ús lliure dels diners sense el control de governs, bancs i empreses. En la primera part d’aquesta sèrie explicàvem els detalls de la tecnologia, així com les seves limitacions. En aquesta segona part, analitzarem les criptomonedes des d’un punt de vista econòmic i polític.

El cas d’Auroracoin

Alguns anys després de l’aparició de Bitcoin, recordem que la crisi financera mundial provocava terratrèmols polítics i socials. Un episodi particularment greu va ser la crisi bancària d’Islàndia. Resumidament, el sistema bancari d’un país amb el 4% de la població de Catalunya en un territori 3 vegades més gran va fallar completament. Els tres principals bancs van ser nacionalitzats, assumint un deute equivalent a 160.000€ per ciutadà, situant-la com la pitjor crisi econòmica de la història, en proporció. Com han fet front a aquesta crisi, engarjolant a banquers i fent ús de la seva moneda nacional (Islàndia no és a la Unió Europea ni usa l’euro) és una història interessant que aquí no tractarem.

La relació entre crisi de deute i criptomonedes és estreta. Bitcoin sorgeix en plena explosió de la crisi financera. El febrer de 2014 apareix a Islàndia l’Auroracoin. Ambdues del no res i anònimament. Ambdues en plena crisi financera del deute bancari. Com deia un dels defensors de l’Auroracoin:

“Aquesta pràctica de crear més diners porta que hi hagi més diners a l’economia, el que porta que els estalvis de tothom en corones islandeses valguin menys. En altres paraules, això és inflació. Intento que la gent sigui conscient dels defectes fonamentals del nostre sistema financer actual perquè puguem retornar a un temps on construíem la nostra riquesa, on construíem la nostra seguretat, i el nostre futur.

La criptomoneda és un nou sistema monetari que és en línia, és descentralitzat. Bàsicament hi haurà un subministrament limitat de moneda, i per tant els bancs no poden crear més criptomoneda del no-res.”

Mikjall Hannes Zuntag, “The Future of Currency: Will Iceland’s Auroracoin Succeed?”, 2016

Recordem que tant en Bitcoin com Auroracoin les noves monedes es generen automàticament, a un ritme cada cop més lent. Cap banc central pot imprimir més Bitcoin. És més, la quantitat total de Bitcoin que poden existir ja ha estat decidida i són 21 milions.

És fàcil per algú d’esquerres simpatitzar amb aquestes intencions: una moneda que impedeix que els bancs creïn diners del no-res en forma de crèdits i hipoteques, i crèdits sobre els crèdits, etc. Acabar amb les bombolles del deute.

Sense aquesta concepció de l’economia dels defensors de les criptomonedes actuals no es pot entendre les característiques de Bitcoin o Auroracoin.

Polítiques monetàries del segle XIX

Ara bé, una criptomoneda com Bitcoin o Auroracoin poden ser útils per evitar crisis del deute futures? La intuïció dels seus creadors és que els governs i els bancs, en imprimir més moneda o generar crèdit, provoquen que hi hagi més diners en circulació, que la moneda passi a valdre menys (devaluació) i per tant calguin més diners per comprar productes (inflació).

Una primera resposta, des del punt de vista econòmic, és que una moneda digital no impedeix que els bancs creïn més diners en forma de crèdit. Al cap i a la fi, només una petita part dels diners en un país són emesos pel banc central, la major part és digital i es crea del no-res. El percentatge de reserves líquides (ni préstecs ni inversions) que tenen els bancs respecte tots els seus dipòsits s’anomena coeficient de caixa. Serveix per regular, precisament, les necessitats estructurals de liquiditat de l’economia. Ningú se sorprendrà sabent que a l’eurozona aquest percentatge el fixa el Banc Central Europeu i actualment és de l’1%. És a dir, per cada euro que presta un banc espanyol només ha de demostrar que té un cèntim a la caixa forta. Així, res impediria a un banc que té reserves en Bitcoin o Auroracoin prestar cent vegades el seu valor en crèdits, per molt que les emissions de nous Bitcoin i Auroracoin siguin molt limitades.

La segona resposta al disseny monetari de les criptomonedes és que són molt similars al sistema de canvi de divises internacional del segle XIX i part del XX: el patró or. Es tractava d’un sistema on totes les monedes es poguessin intercanviar a través d’una moneda universal (un patró de canvi), l’or.

Les característiques de l’or són molt similars, com a moneda, al Bitcoin: durabilitat, difícil de falsificar i ritme de generació limitat. Precisament, aquesta última propietat, el ritme de producció de noves monedes és el que interessava als economistes del segle XIX per donar estabilitat a l’economia (el subratllat és nostre):

“Un nivell de preus estable a llarg termini produït per un patró or gestionat automàticament, en línia amb la teoria del diner basada en la mercaderia, es comparava invariablement amb els perills del diner fiduciari inconvertible. Fins i tot en les mans dels polítics més benintencionats el darrer portaria inevitablement a la devaluació del diner.”

Michael D. Bordo, “The Gold Standard: The Traditional Approach”, 1984

En altres paraules, molts economistes del segle XIX estaven fermament convençuts que només una moneda “gestionada automàticament” (segons la quantitat d’or que es podia extreure de les mines) evitaria la devaluació. Podem dir que les criptomonedes amb emissió limitada artificialment per evitar la devaluació són una expressió moderna del patró or. Per no entrar molt en detall en les característiques econòmiques del patró or, només cal dir que la majoria d’economistes creuen fermament que seria perjudicial tornar a un patró de canvis com el de l’or.

Vist en clau estatal, el Bitcoin és una moneda sense sobirania monetària. El protocol és un poder dictatorial que no permet cap desviació de les seves polítiques monetàries. Similar als estats de la unió monetària europea. El Bitcoin és una bona simulació digital del patró or, però també del que passa actualment amb l’euro a Espanya, Grècia o Portugal: estats que han cedit la seva sobirania monetària i ja no la controlen. Un tema candent que està al centre del debat de les esquerres sobre l’euro.

I és que les polítiques monetàries, com injectar o retirar diners d’una economia, poden servir per pal·liar els efectes de les crisis econòmiques en economies capitalistes. Un estat que no pot injectar diners a la seva economia es veu obligat a devaluar els salaris per fer front al deute, tal com passa a Espanya. Per exemple, Islàndia s’ha recuperat notablement de la seva crisi gràcies, en part, a la devaluació de la corona islandesa. Irònicament, l’Auroracoin podria tornar impossibles les solucions als problemes que la van motivar.

Com diu Varoufakis, el Bitcoin té dos defectes fonamentals. Primer, condemna irremeiablement l’economia a la deflació. Si un estat com Espanya adoptés el Bitcoin com a moneda, la quantitat màxima de 21 milions de monedes provocaria una escassetat de diner líquid sense precedents, i per tant una baixa molt gran dels preus. La deflació no és dolenta en ella mateixa, excepte si s’allarga en el temps. Per exemple, un proveïdor cobraria al cap d’uns mesos una quantitat de diners que val menys que el producte que ha venut. Les pèrdues portarien a baixades de salaris i acomiadaments, i una espiral de destrucció de l’economia.

Anecdòticament, els que han invertit en Bitcoin veurien com els seus estalvis es desfan en l’aire.

En segon lloc, Bitcoin en particular està dominat per una aristocràcia d’especuladors, i només existeix una quantitat marginal d’usuaris. No ens enganyem: el preu dels bitcoins es deu completament a l’especulació. Aquest desequilibri entre grans capitals i pocs usuaris porta a la volatilitat actual de la moneda. És més, la volatilitat crida a més especuladors i agreuja la desconfiança dels usuaris, portant a una espiral de major especulació i possibles bombolles. Com que el preu del Bitcoin no té sostre, ja que no està basat en cap mercaderia ni garantit per cap estat, les bombolles especulatives poden arribar a mides insospitades.

Però què són els diners?

Fins ara hem analitzat si Bitcoin o Auroracoin, o altres criptomonedes similars, serien viables com a patrons de canvi internacional o monedes nacionals. Però hi ha altres usos per a les criptomonedes? De fet, quins tipus de diners existeixen, i què podem aprofitar de Bitcoin per a cada cas?

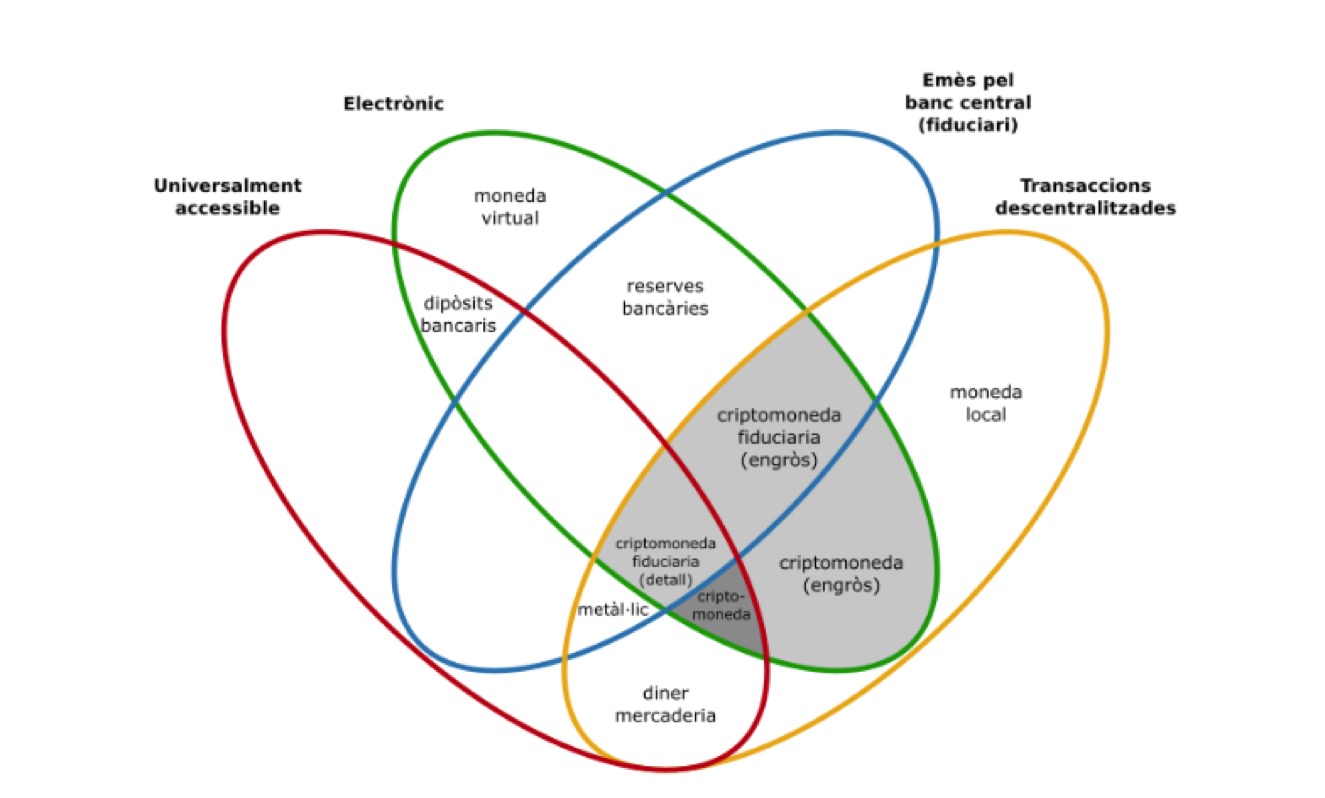

En la gràfica següent es classifiquen els diners sobre la base de quatre característiques. Dins del sector de la gràfica dels diners reconeguts pel banc central (fiduciari) trobem els diners d’ús general no electrònic ni centralitzat, com els diners en metàl·lic. Les reserves bancàries són exemples de comptes electrònics d’ús restringit i transaccions centralitzades que els bancs comercials mantenen amb el banc central.

Taxonomia del diner, adaptada a partir de M. L. Bech i R. Garratt, “Central bank cryptocurrencies”, 2017.

Com a altres exemples de monedes electròniques anteriors a les criptomonedes hi ha les monedes virtuals, com les que els jocs en línia permeten adquirir a canvi de diners fiduciaris o els punts i descomptes de supermercats o companyies aèries. També els dipòsits bancaris, com els comptes corrents i d’estalvis, són monedes electròniques que emeten els bancs al marge dels bancs centrals, i que es poden canviar per moneda fiduciària amb un caixer automàtic.

El diner mercaderia és qualsevol moneda que tenia valor no perquè ho garantís un estat (fiduciària, com els bitllets) sinó pel seu propi valor com a mercaderia. Normalment això són monedes de metalls preciosos, que s’han anat abandonant en favor de les monedes i bitllets fiduciaris. Les monedes locals són un exemple de moneda no electrònica que permet pagaments descentralitzats, com els diners en metàl·lic, però no són reconegudes per un banc central i no són universalment accessibles. Normalment en trobem a municipis en forma de moneda social o moneda municipal, com és el cas del Bristol Pound de Bristol o el Grama de Santa Coloma de Gramenet.

Les criptomonedes actuals com el Bitcoin es trobarien a la intersecció dels diners electrònics, no emesos per cap banc central, accessibles per qualsevol persona i que no depenen d’un sistema central per fer pagaments (regió gris fosc).

Altres tipus de criptomonedes (les tres regions gris clar) serien les que sí que emet un banc central, que podrien ser d’ús general per la població (criptomoneda fiduciària al detall, com uns euros digitals) o d’ús restringit (criptomoneda fiduciària a l’engròs). Aquest segon cas serviria, per exemple, per a les transaccions entre bancs centrals de diferents països. O un tercer cas, les criptomonedes d’ús restringit entre institucions privades (criptomoneda a l’engròs). Per exemple, per a les transaccions entre bancs comercials privats (el que es coneix com a Real Time Gross Settlement), per a les que ja existeix una criptomoneda anomenada Ripple que utilitzen bancs com el Santander.

Després d’aquest repàs a vista d’ocell dels tipus de diners, queda clar que el debat actual sobre els Bitcoin i els centenars de còpies s’inscriu en una regió molt petita dels seus possibles usos. Les mateixes característiques de disseny de les criptomonedes més populars impossibiliten la seva sortida d’aquesta regió, i les fan poc pràctiques, de fet poc més que béns especulatius sense utilitat real. Malgrat les intencions dels creadors d’Auroracoin, el seu protocol està més pensat per a l’especulació que per a la transformació social.

Una de les defenses recurrents del Bitcoin contra les crítiques econòmiques és que no està destinat a ser moneda nacional ni patró internacional, sinó moneda complementària. Per exemple, per a efectuar pagaments o enviaments de diners, nacionals o internacionals, sense dependre dels bancs ni de les seves quotes. Com a mitjà de liquidació, per efectuar pagaments, es pot topar amb la legítima prohibició dels estats, i per tant amb la inconvertibilitat a moneda fiduciària. Per transferir capital amb més motiu, ja que és desitjable un fre al moviment de capital, com era l’objectiu de la taxa Tobin sobre transaccions financeres. Un món on la tecnologia permet l’acceleració del capital no només permetria l’evasió d’impostos a gran escala (com es paga IVA amb Bitcoin?) sinó crisis financeres encara més freqüents i de proporcions gegantines. Com a mitjà d’estalvi, la volatilitat inherent dels Bitcoin, no garantits per cap estat ni cap mercaderia, són la pitjor opció d’inversió. Una opinió, per cert, compartida per Sala i Martín.

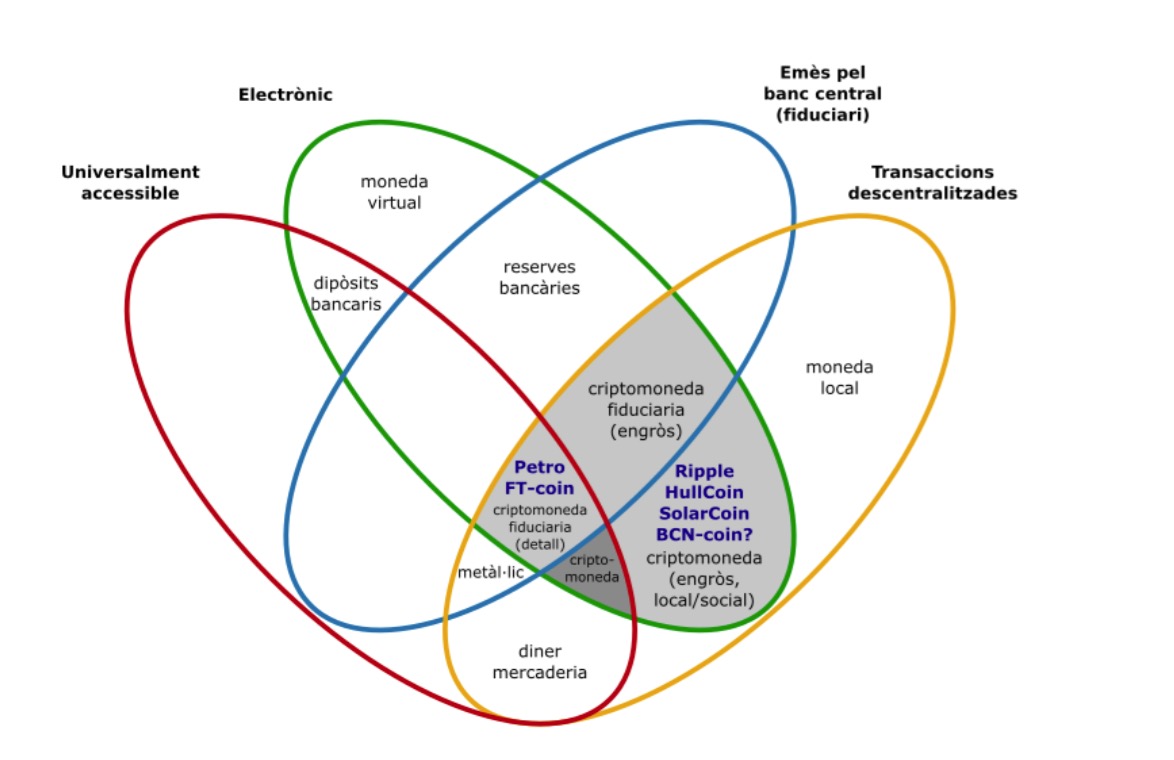

Però a poc a poc apareixen alternatives que variant el disseny de Bitcoin sí que permeten solucions viables a problemàtiques socials. El 2014 Varoufakis va teoritzar que una criptomoneda, el FT-coin (Future Taxes coin, o Moneda d’Impostos Futurs, un concepte molt propi de la Teoria Monetària Moderna), podria usar-se com a font de liquiditat en forma de bons sobirans digitals. Els FT-coin podrien vendre’s amb un interès garantit per l’estat al marge del mercat de deute públic i de les restriccions de la Troika. En aquest cas, l’emissió de FT-coin estaria a càrrec de l’estat, i podrien comprar-se o vendre’s públicament i anònimament a través de la tecnologia blockchain.

Recentment, Venezuela va anunciar la creació del Petro, una criptomoneda garantida per l’estat bolivarià amb reserves de petroli i diamants. D’aquesta manera, Venezuela espera alleujar la inflació del bolívar i saltar-se les restriccions imposades per EEUU a través de l’anonimat que proporciona la tecnologia blockchain. Malgrat les crítiques de la premsa europea i nord-americana, l’anunci de Nicolás Maduro de la futura criptomoneda va disparar, accidentalment, una criptomoneda pràcticament morta anomenada PetroDollar i que no tenia res a veure amb el Petro excepte un nom similar. La voracitat especulativa podria situar-se, per una vegada, de part del socialisme. Es tracta del primer estat que anuncia la creació d’una criptomoneda fiduciària d’ús general, així que és doblement interessant pel context polític i per la novetat econòmica. Altres estats del bloc dels BRICS com Rússia o la Xina poden seguir aquests passos per establir intercanvis al marge del bloc EEUU-UE.

SolarCoin és una criptomoneda que s’emet com a recompensa per haver generat 1 MWh d’energia solar. Molt similar a Bitcoin, ja que qualsevol pot comprar o vendre SolarCoin, amb la diferència que l’emissió no és automàtica, i no consumeix tanta energia com el Bitcoin perquè utilitza una proof of stake.

Un últim cas és el HullCoin, una criptomoneda local de la ciutat de Hull, Regne Unit. De fet, també és una moneda social. El HullCoin només és vàlid a Hull, i s’emet per entitats socials o per les institucions a canvi d’activitats solidàries. Una barreja entre moneda local i banc de temps. El valor numèric de les monedes es correspon al temps invertit, però en el blockchain també hi figura de quina activitat es tracta. Així, En els comerços locals que l’accepten es pot canviar per un descompte que estimi el comerciant. Per exemple, escombrar el teatre municipal i donar sang poden donar la mateixa quantitat de monedes, però probablement els comerciants se sentiran més generosos per una que per l’altra.

Diverses notícies han relacionat el projecte B-MINCOME de la ciutat de Barcelona amb la creació d’una criptomoneda local. Es realitzarà una prova pilot de renda mínima garantida que té prevista la creació d’una moneda municipal, però no està clar que aquesta moneda electrònica sigui una criptomoneda fins que apareguin més detalls. Si és el cas, seria interessant conèixer més detalls d’aquesta criptomoneda local, com per exemple si utilitzarà tecnologies blockchain menys agressives amb el medi ambient com el proof of stake, en lloc del costós proof of work de Bitcoin. El que si que està clar és que es garantirà una paritat amb l’euro, i per tant el seu objectiu és el de moneda local que s’inverteixi en comerços locals.

Taxonomia del diner amb exemples de criptomonedes per a la transformació social, adaptada a partir de M. L. Bech i R. Garratt, “Central bank cryptocurrencies”, 2017.

Els dos primers exemples, l’hipotètic FT-coin grec i el futur Petro veneçolà, poden ajudar a estats perifèrics a saltar-se els bloquejos imposats per súper-estructures antidemocràtiques com la Troica i l’imperialisme dels EEUU. En el tercer exemple, s’incentiva la generació d’energia solar a través d’una moneda que guanya valor a través de la demanda del mercat. En el quart exemple, es permet estalviar costos a través de tecnologies en línia. En tots ells, els canvis principals respecte les criptomonedes originals són que l’emissor és un estat, un municipi o una empresa.

Noves governances distribuïdes

Malgrat Bitcoin es basa en models matemàtics a prova d’atacs, ha hagut de fer front a diversos errors i defectes tecnològics. I els debats sobre una moneda sense autoritat central han trencat el miratge d’utopia postpolítica, ja que la política ha fet acte de presència en els debats sobre quines solucions aplicar. La manca d’un mètode democràtic de presa de decisions ha dut a escissions (hard forks), i probablement en el futur en vindran més. Normalment, els grups que acaben imposant el seu criteri a Bitcoin són els més poderosos: els miners, les cases de canvi, els responsables del nucli tecnològic, etc.

Altres monedes intenten portar la tecnologia distribuïda també a la presa de decisions. A Dash els usuaris que s’encarreguen de les tasques de manteniment tenen dret a vot, en una estructura que anomenen “organització autònoma descentralitzada” (DAO en anglès). Aquesta estructura és imperfecta, ja que el dret a vot requereix una quantitat mínima de diners (per garantir la implicació i responsabilitat en els vots), però és una via interessant a explorar per a monedes futures: els bancs centrals han de ser privats i independents, com el Banc Central Europeu? Han de dependre directament del govern?

Cedir als usuaris d’una moneda la capacitat de presa de decisions pot ser un antídot contra certes polítiques que es prenen actualment a l’eurozona, per exemple. Però també s’ha demostrat que els usuaris d’una moneda són conservadors: a Bitcoin els vots normalment s’inclinen cap a maximitzar l’especulació, conservar les inversions i mantenir privilegis. El cas d’Auroracoin mostra que ser conservador i pensar a curt termini porta a preferir mantenir el valor immediat dels estalvis en lloc de devaluar la moneda, cosa que hauria arrossegat l’economia islandesa. En canvi, una decisió impopular com devaluar la moneda i limitar el moviment de capitals, entre d’altres, ha permès que Islàndia es recuperés molt més ràpid que altres països europeus en situacions similars.

Cap a un model híbrid

Varoufakis diu que no existeixen els diners apolítics. També diu que el Bitcoin és “una versió hard-core del patró or”, i en aquest sentit encara pitjor que l’euro. No existeix una utopia tecnocràtica que ens situï fora de la lluita de classes. Al contrari, les criptomonedes actuals sorgeixen de visions simplistes de l’economia i ideologies ultraliberals antiestatals.

El disseny Bitcoin i les seves còpies les inscriu en béns especulatius amb poca utilitat pràctica per al seu ús com a moneda nacional, patró de canvi internacional, mitjà d’intercanvi o per a invertir els estalvis. Més aviat, són monedes que no permeten la sobirania monetària, com el patró or o l’actual arquitectura monetària de l’eurozona, i altament volàtils de manera que poden accelerar les crisis financeres en lloc d’evitar-les. Dit de forma clara, Auroracoin pretén evitar les crisis financeres del crèdit i la inflació, però es basa en un disseny abocat a la deflació que fomenta l’evasió d’impostos i no pot fer res per evitar les bombolles de crèdit, si no precisament és un exemple de manual de bombolla especulativa (amb una emissió limitada i una quantitat màxima de monedes). L’aversió a l’emissió de moneda per por a la devaluació respon més aviat a una incomprensió de la teoria monetària, o més aviat una comprensió més pròpia de la Teoria Quantitativa del Diner del segle XIX. El fet que la gran majoria de defensors de les criptomonedes tinguin inversions de risc en aquestes bombolles els resta legitimitat, i porta a pensar que l’únic que cerquen és el diner fàcil sense impostos, i Bitcoin està dissenyat per a no perdre valor i augmentar de preu en forma de bombolla fins a rebentar.

Precisament, el fet que Bitcoin i les altres criptomonedes no permetin polítiques monetàries (per evitar la seva devaluació) és el seu gran defecte. Les alternatives que sí que permeten interessants transformacions socials es diferencien principalment en el fet que l’emissor no és el protocol, sinó una autoritat central. La tecnologia blockchain, alliberada de la camisa de força monetària del Bitcoin, es converteix en una eina flexible que permet a estats, municipis o empreses iniciar projectes de transformació social.

Però els quatre exemples que hem presentat plantegen dos dubtes. Per una banda, el ritme d’emissió dels SolarCoin segons la generació d’energia no és molt diferent del ritme d’emissió de monedes d’or segons l’extracció de les mines, o la generació de Bitcoin segons el protocol. En aquest sentit, SolarCoin podria patir dels mateixos problemes de volatilitat que Bitcoin (el mes de novembre de 2017, SolarCoin va doblar el valor i el va tornar a perdre en només tres dies), i per tant queda en entredit la utilitat de les criptomonedes no fiduciàries sense sobirania monetària com a mitjà per fomentar una certa activitat.

El segon dubte és si les criptomonedes de mercat lliure, com són FT-coin o Petro, estan lliures de la volatilitat del mercat. Per una banda, FT-coin només aspira a vendre bons sobirans, és a dir promeses de l’estat de retornar els diners amb interessos. A més, és un valor garantit pels impostos de l’estat, tan segur com els diners fiduciaris segons la Teoria Monetària Moderna, i per tant d’alta confiança. En conseqüència, resistent a les baixades de preu, però a més relativament indiferent als canvis especulatius, ja que la compra i venda de bons es produeix en un mercat secundari respecte el d’emissió i liquidació. Per altra banda, el Petro té garantit el preu amb enormes reserves de petroli i diamants, de manera que el preu també és relativament resistent, almenys en relació a la volatilitat del preu d’aquestes matèries primeres. En el cas del HullCoin, no existeix un mercat, només es pot usar en comerços per obtenir descomptes.

No està clar com seran les criptomonedes del futur, ja que probablement sorgiran moltes més alternatives que no repetiran els errors de Bitcoin (econòmics i tecnològics). Però les actuals pateixen de greus defectes que segurament les condemnaran a exemples fallits. De fet, Bitcoin ja ha intentat correccions del seu protocol que impliquen trencar el seu principal tabú, el principi de trustless currency, o moneda no fiduciària, ja que cal confiança en què tota la comunitat acceptarà el canvi proposat per una part. L’existència de models híbrids on parts de la moneda són descentralitzades i altres centralitzades en una autoritat probablement guiarà les futures propostes. De mentre, cal seguir investigant els potencials de transformació social que ens porta aquesta tecnologia.

Oriol Arcas

Aquest article és el segon d’una sèrie, potser també t’interessa llegir: Bitcoin, mites i realitats (Criptomonedes 1)